9月份以来,在内外市场环境的影响下,a股逐渐走出前期的弱势调整,企稳态势日益明显但在上述背景下,私募整体情绪短期内仍难以完全扭转

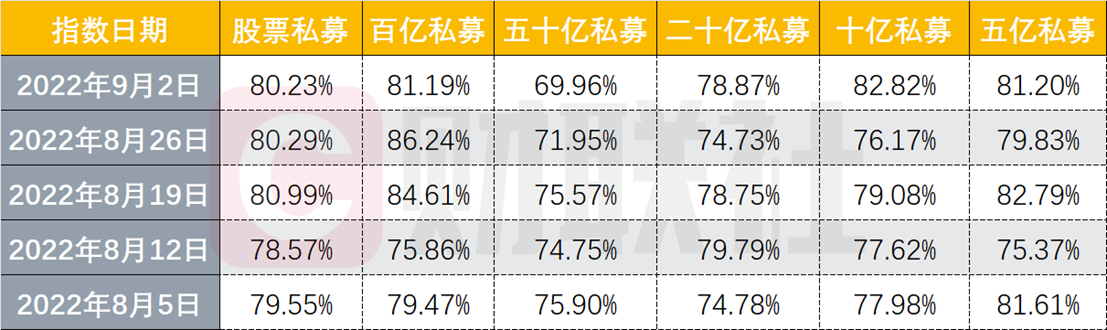

私募排排网数据显示,截至9月2日,股票私募排排指数为80.23%,较前一周小幅下降0.26%再者,8月份,仓位涨幅最大的股票私募大幅减仓数据显示,百亿股私募指数为81.19%,较前一周大幅下降5.05个百分点,也终结了仓位指数三连涨的势头

业内人士表示,8月份加仓后,在市场弱势调整期,无论从市场表现还是从持有人和私募的长远利益来看,私募都倾向于跟风,在市场下跌过程中降低仓位水平势在必行不过,从主流机构对后市的看法来看,这一过程预计不会持续太久

私募仓位整体下降。

9月份以来,在内外市场环境的影响下,a股逐渐走出前期的弱势调整,企稳态势日益明显但在上述背景下,私募持仓的变化从另一个侧面反映出短期情绪仍难以完全扭转,私募整体仍趋于保守

私募排排网数据显示,截至9月2日,股票私募排排指数为80.23%,较前一周小幅下降0.26个百分点8月份加仓后,股票私募指数在市场大幅调整时倾向于顺势而为,在市场下跌过程中降低仓位水平

具体来看,仓位在80%以上的股票私募比例从61.84%下降到59.42%,但仓位在5%—80%之间的股票私募比例从25.32%上升到32.03%综合来看,主要是仓位较重的股票私募略有减仓

就连之前一直比较活跃的百亿级私募也开始趋于保守从规模来看,8月份增仓幅度最大的股票私募大幅减仓日前,百亿股私募仓位指数为81.19%,较前一周大幅下降5.05个百分点,也终结了仓位指数的连续三连涨

具体来看,100亿股私募的指数大幅下降,主要是因为仓位超过80%的100亿股私募占比从82.64%下降到61.08%,而仓位在5%—80%的100亿股私募占比从12.86%大幅上升到35.03%,表明越来越多的重仓私募倾向于将仓位降低到中上水平。

值得一提的是,在大型私募减仓的同时,中小型私募开始加仓20亿,10亿,5亿股的私募持仓指数较上周均有不同程度的上升目前,持仓指数分别为78.87%,82.82%和81.20%

百亿私募梯队内部分化加剧。

2022年以来,a股市场风格剧变,外部风险不断,私募行业面临前所未有的挑战。

一方面,来自私募排排网的数据也显示,1—8月份有最新业绩记录的21550亿只私募基金平均收益为—7.06%,其中1822只私募基金年内跑赢大盘另有501只私募基金实现正收益,来自54只百亿级私募,包括金锝资产,千象资产,凌俊投资,宁波魔方量化,银业投资等正收益基金

另一方面,私募排排网此前公布的数据显示,成立8个月,近期刷新业绩的19232只私募证券投资基金,今年以来平均收益率为—6.57%,其中年内实现正收益的基金有5764只,占比29.97%相比之下,百亿私募中仅有501只私募产品实现正收益,占比23.25%,并未跑赢市场平均水平

据业内人士透露,100亿的私募基金整体表现不如市场平均水平一方面,由于百亿私募基金规模较大,风控措施也较为严谨,持仓分散,对个股持股比例有严格限制但今年市场以结构性行情为主,指数整体绿只有少数行业存在阶段性机会,这显然不利于百亿私募基金的发展相反,仓位灵活的小型私募基金优势明显

另一方面,在数百亿的私募中,主观长期资金占比较高在跌幅超过20%的229只基金中,主观做多的基金有185只,占比高达80%,部分基金跌幅超过55%,拖累了数百亿私募的整体业绩

比如前8个月,林静,东方港湾,淡水泉等多家老牌百亿级私募遭遇滑铁卢其中,在披露净值的百亿级私募中,淡水泉当年投资收益在全国所有百亿级私募中排名垫底,亏损22.54%旗下外贸信托—五星明石证券投资,外贸信托—瑞金系列淡水泉精选二期证券投资集合等私募产品年内亏损30%

在此背景下,截至8月29日,百亿私募数量为109家对比去年底的百亿私募名单可以发现,嘉垦资产,何复投资,申毅投资,程瑞投资,宁聚宁波,宇德投资,斯道客投资,和谐好书投资,泛海投资,星阔投资等13家私募退出了百亿俱乐部

值得注意的是,在留下的13家机构中,有不少机构凭借出色的业绩实现了快速的规模扩张但在今年市场的大起大落中,此类私募业绩明显回调,规模跌破百亿大关

后市仍有结构性机会

事实上,无论是从市场表现考虑,还是出于持有人和私募自身的长远利益考虑,短期内整体仓位的降低势在必行不过,从主流机构对后市的看法来看,这一过程预计不会持续太久

展望未来,私募机构对短期市场持中性态度,持观望态度,等待重大政策信号和经济数据的好转总的来说,当前市场很难出现指数层面的大规模上涨行情,只是流动性宽松,整体估值不高,指数下行空间有限预计维持震荡走势,结构性机会为主

比如清和泉资本强调成长股在8月下旬有较大跌幅,但我们没有观察到任何基本面问题大部分控股公司的中报符合预期,甚至超出预期,所以我们判断这次下跌更多的是市场风格的短期波动

何权资本表示,整体来看,市场风险较小,个股景气度和性价比较高,对投资组合的配置有信心市场的波动更多的是来自交易端,这个大概率是短期的市场的主线更多的是来自繁荣,这将是中长期的所以还是看好化工新材料,新能源,半导体等机会

时风资产认为,通胀中枢的崛起可能成为全球市场长期面临的共同问题同时,7—8月市场整体呈现震荡行情目前市场流动性非常充裕,宏观经济压力没有缓解迹象,导致资金集中涌向中小盘股票结构上,未来将关注能源板块和房地产板块等政策对冲板块的宏观变化

在最近几天亿私募资本举办的2022年第四季度策略会上,投资总监王建栋强调,上市公司年报和半年报的密集披露期,已经成为投资从业者了解企业现状并据此调整仓位的重要窗口但相聚资本更关注二季度疫情影响下仍能超预期的强势坚韧企业,期待已陷入低潮的企业的反弹潜力

他提到,在资金层面,作为当前资金配置的宠儿,新能源,造车,储能,光伏等行业聚集了大量资金,拥堵开始显现此外,他说,资本购买的逻辑是不同的有的投资者看的是景气度,有的投资者看的是当前的基本面,有的甚至是根据短线交易来买卖在资金混乱的情况下,会导致波动加大,那么高景气轨道自然会有波动的趋势

针对后市,王建栋在策略会上给出了自己长期持有,关注成长的配置思路:在买入高景气轨道的同时,还会自上而下选择当前热度较低但长期竞争格局优秀的公司,看公司目前的业绩,也要警惕大众化轨道的长期恶化,积极寻找长期价值增长明确的公司。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。